Le 1er juillet dernier, nous avions évoqué les 2 premières conséquences des taux d'intérêt (très) bas. Nous poursuivons aujourd'hui avec 2 autres conséquences tout aussi positives qui induisent la réorientation de l’épargne au profit d’actifs plus risqués pour soutenir la croissance et l’emploi.

La baisse des taux monétaires et obligataires permet d’influer sur les portefeuilles et les comportements des épargnants car elle engendre des mécanismes qui vont permettre de (vous trouverez les points 1 & 2 dans l'article du 1er juillet...) :

3. Financer les entreprises donc in fine l’investissement et l’emploi en France : parce que les actifs monétaires ont tous un rendement négatif et que les obligations d’Etat ont, elles aussi, un rendement négatif jusqu’à la maturité de 10 ans, les investisseurs à la recherche de rendement n’ont pas d’autres choix que de réallouer leurs investissements sur des actifs davantage risqués (et qui, de ce fait, délivreront une meilleure rémunération). L’épargne est réorientée vers les actions et les obligations d’entreprises : avec davantage de fonds propres à disposition et une facilité d’endettement sur le marché financier, le contexte est favorable au développement des entreprises (investissement, embauche) donc à la croissance et à l’emploi.

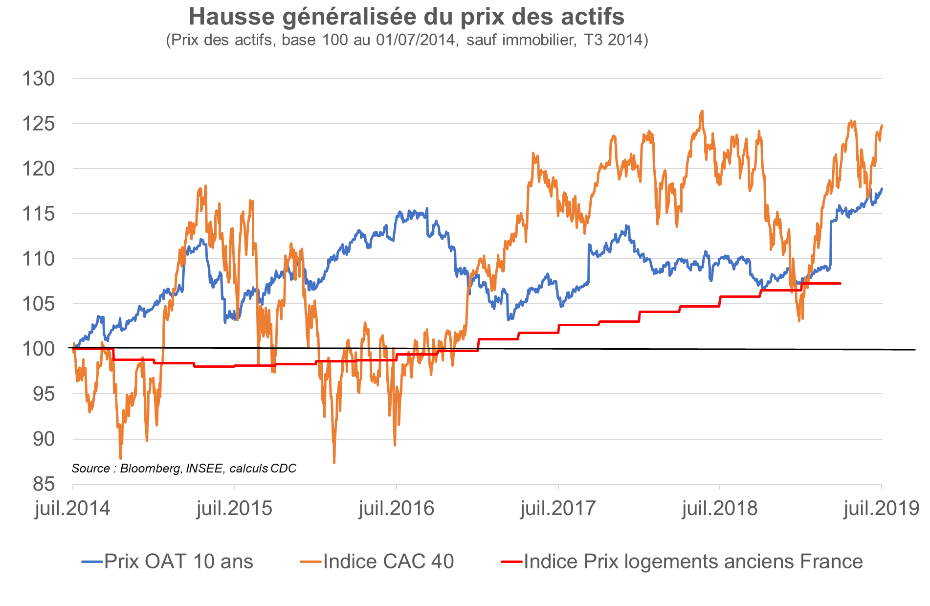

4. Générer des effets-richesse de l’épargne déjà constituée : puisque les taux d’intérêt sont à leurs plus bas historiques, les prix des obligations sont à leurs plus hauts historiques. Les réallocations de portefeuilles décrites précédemment provoquent une hausse du prix de tous les actifs risqués. Pour les investisseurs qui ont ces actifs en portefeuille, les plus-values sont élevées. Leur richesse augmente, bénéficiant à leur capacité de consommer et d’investir, ce qui soutient la croissance et l’emploi. Pour les ménages, cet effet-richesse n’est pas sensible en France mais il l’est aux Etats-Unis, notamment du fait des retraites par capitalisation dépendantes des revenus sur les marchés financiers : c’est pour cela que la Fed a mené le même genre de politique d’achat d’actifs que la BCE.

5. Financer le logement neuf : les mêmes investisseurs à la recherche de rendement peuvent se porter sur les actifs qui offrent une prime de moindre liquidité : le rendement rémunère l’investisseur contre le risque de devoir patienter, lorsqu’il souhaite vendre son actif, pour retrouver son argent. C’est le cas, par exemple, de l’immobilier qui devrait profiter de la baisse des rendements sur les actifs liquides. Le financement de l’immobilier neuf (habitation, commerce…) a des effets positifs sur la croissance, l’emploi et le bien-être. Quant au report des investisseurs sur le marché de l’ancien, il nourrit la hausse des prix et génère des effets-richesse décrits plus haut.

Conclusion : la politique monétaire a contribué à soutenir le prix de tous les actifs permettant de favoriser le financement de l’économie et donc, in fine, la croissance et l’emploi.

Au prochain épisode : focus sur les conséquences négatives des taux bas