Nous analysons 4 grands types de soutien à l’activité qui ont été déployés, pour les 3 premiers, avec une rapidité et une ampleur inédites, afin de permette un redressement de l’économie après le choc sanitaire.

1- Le report des charges salariales et fiscales : l’État permet aux entreprises de reporter leurs charges fiscales et sociales, de façon à soulager les entreprises. Cela leur permet d’avoir moins de problèmes de trésorerie, donc éviter qu’une crise de liquidité ne se déclare et dégénère en crise de solvabilité. De l’emploi et des capacités de production sont ainsi préservés : c’est essentiel pour préparer la reprise. Cette mesure s’analyse comme un prêt gratuit de l’État (c’est lui qui supporte le différé de ses recettes) et n’est qu’un soutien de court terme (le différé ne devrait pas excéder quelques mois). L’État se finance en ayant recours à la dette sur les marchés financiers. Ce dispositif est a priori peu coûteux pour l’État (il s’endette même à court terme à taux négatifs !) donc pour le contribuable. Le chiffrage initial était de l’ordre de 37 Md€. Le rendement de long terme est élevé car les emplois et les capacités de production non détruits permettront le redressement de l’économie.

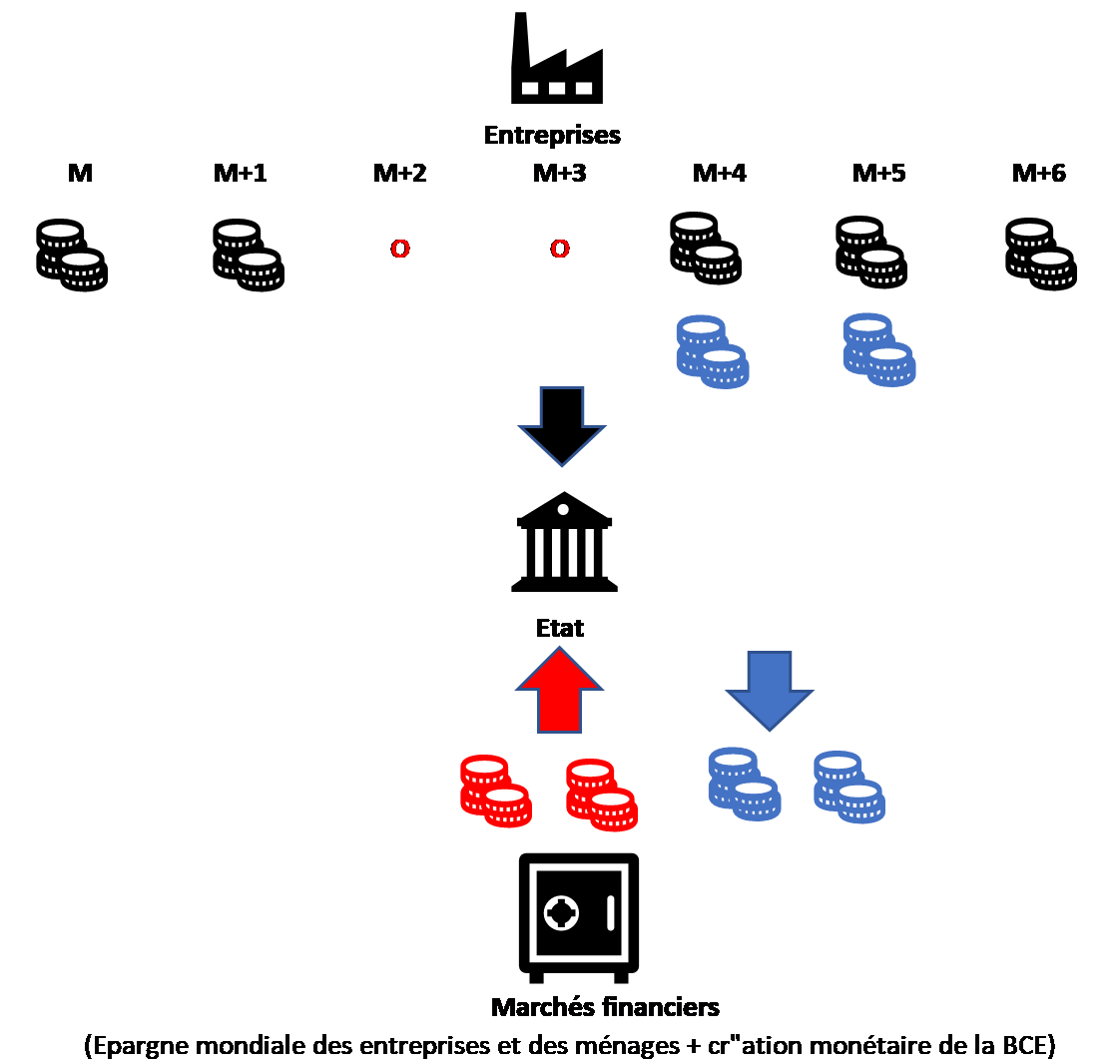

À titre illustratif, pour 2 mois de report et étalement sur 2 mois :

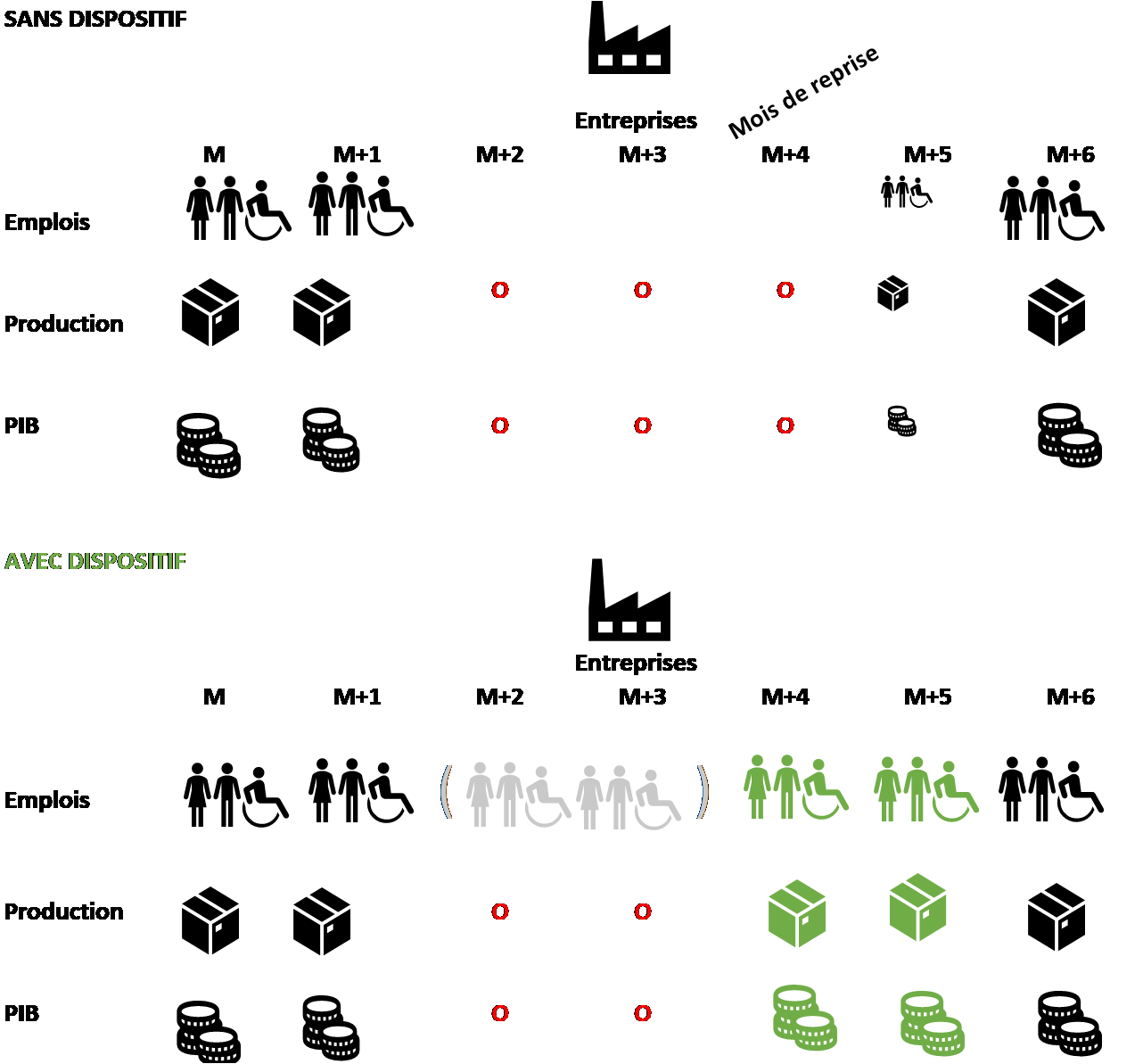

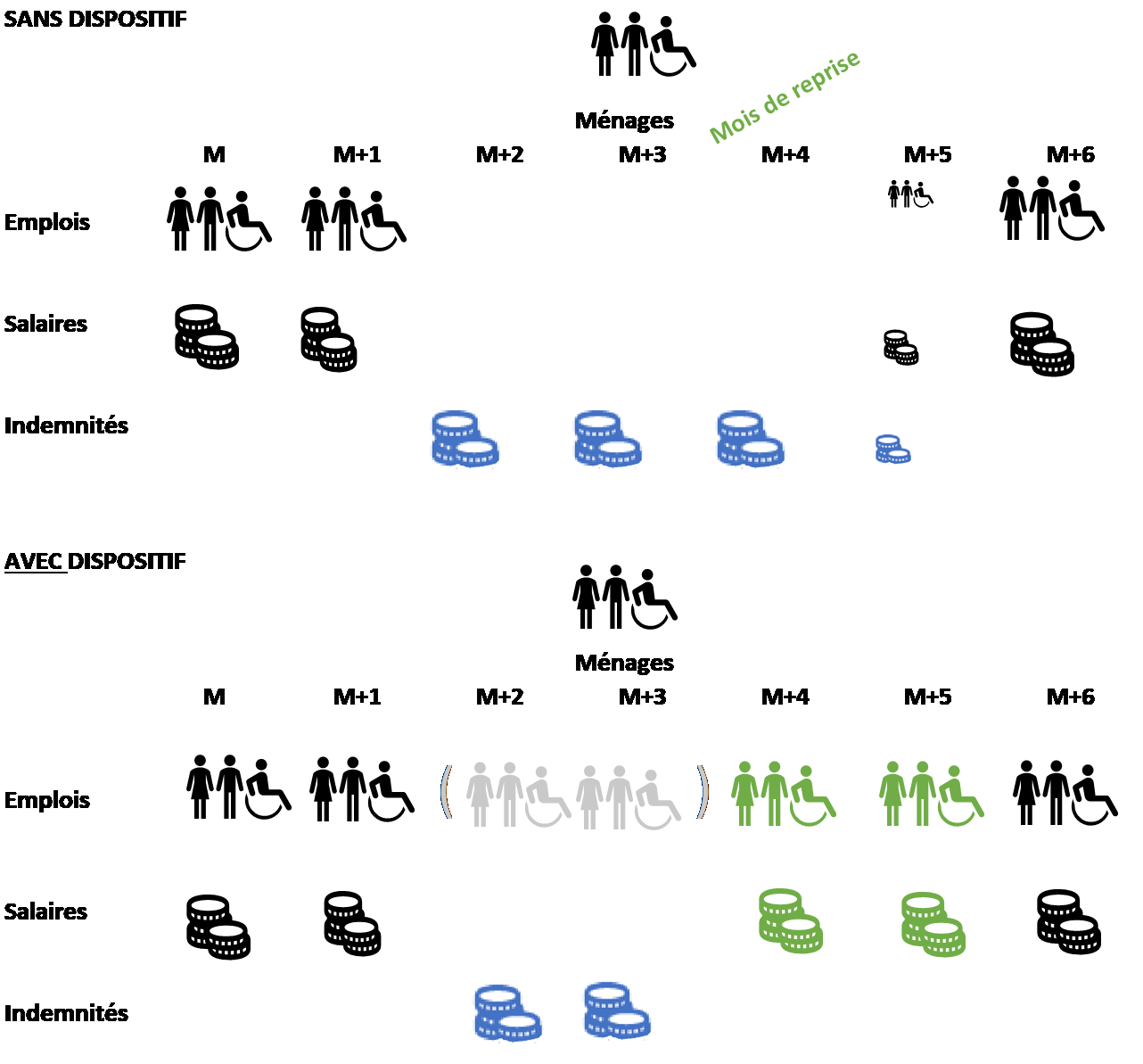

2/ Protection de l’emploi et du pouvoir d’achat : à des fins sociales (pour préserver le « bien-être », pour que les salariés gardent leurs emplois et leurs revenus) et productives (pour que les entreprises soient accompagnées lors de la période d’activité moindre tout en préparant la reprise), il faut éviter les licenciements. L’État permet un recours facilité à ces dispositifs d’activité partielle pour les entreprises par rapport au cadre habituel, avec un financement direct de l’État (alors que traditionnellement, c’est l’entreprise qui indemnise et qui se fait rembourser par l’État) : la trésorerie des entreprises est, là encore, soulagée. Pour le salarié, l’indemnisation est de 70 % du salaire brut et 84 % du salaire net est intégralement pris en charge par l'État jusqu'à une rémunération brute de 4,5 Smic. Les droits au chômage sont en outre automatiquement prolongés pour les demandeurs d’emploi. Le chiffrage de cette mesure avoisine 20 Md€ sur 3 mois.

Quel financement ? Les dépenses de solidarité de l’État augmentent à court terme (par recours à l’endettement) mais on le voit, i) la production de richesse (PIB) est préservée : les recettes futures en découlant aussi (les impôts de production, sur le revenu, taxes sur la consommation), ii) il y a moins de chômage de long terme donc moins de prestations sociales à payer dans le futur et davantage de cotisations à recevoir. La différence avec la première mesure est toutefois qu’il en découle une dette qui dépasse le court terme. Les travaux de recherche des économistes évalueront certainement l’intérêt de cette dette assumée par rapport à la dette subie issue du contrefactuel (perte de bien-être, de PIB, d’emploi, de pouvoir d’achat…).

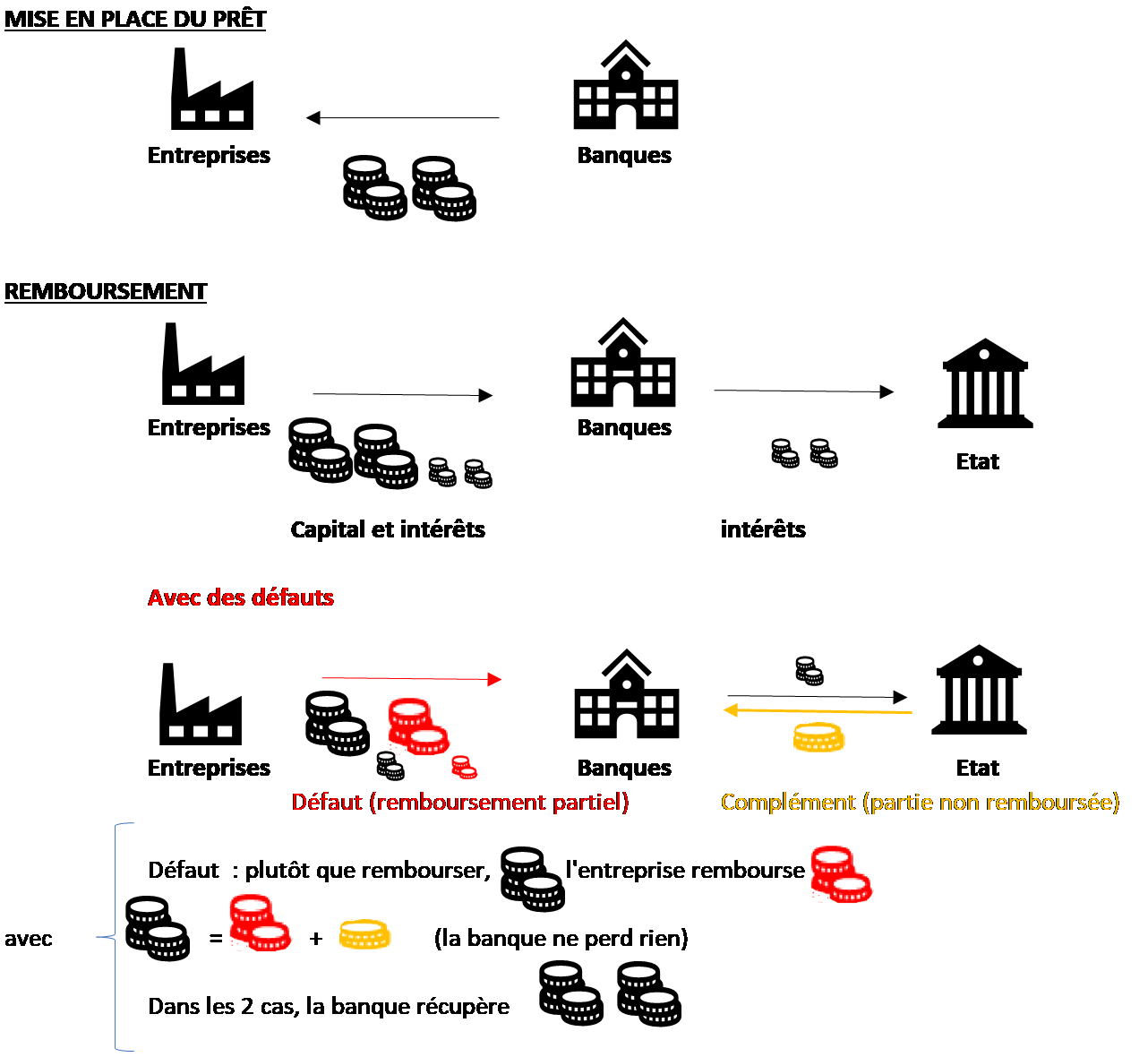

3/ La garantie de prêts : Pour éviter aux entreprises de rencontrer des problèmes de trésorerie, donc qu’une crise de liquidité ne débouche sur une crise de solvabilité, et préserver les emplois et les investissements, l’accès au crédit est facilité. Les banques vont proposer aux entreprises des prêts et pour elles, le risque de crédit est amenuisé car l’État va garantir à 90 %, via Bpifrance, des prêts à hauteur de 300 Md€.

Quel financement ? Les banques financent : elles octroient des crédits comme habituellement, en se finançant comme habituellement (au minimum à -0,75 % auprès de la BCE, ou alors sur les marchés financiers). L’État ne débourse aucun euro au début : il n’est là qu’en cas de défaut de paiement des entreprises.

Quel financement ? Les banques financent : elles octroient des crédits comme habituellement, en se finançant comme habituellement (au minimum à -0,75 % auprès de la BCE, ou alors sur les marchés financiers). L’État ne débourse aucun euro au début : il n’est là qu’en cas de défaut de paiement des entreprises.

Quel coût ? S’il n’y a aucune faillite, l’État sera gagnant des intérêts perçus (et des entreprises et emplois préservés), s’il y a des défauts sur les crédits bancaires, l’État paiera. L’ordre de grandeur est difficilement estimable, ex ante, mais si on applique un taux de défaut de 0,5 % (le poids des défaillances de 0,35 % en janvier 2020 avait atteint 0,56 % au plus haut en mai 2009), un taux de recouvrement de 70 % (il n’y a jamais défaut total) et une utilisation totale de l’enveloppe (elle pourrait toutefois n’être que partiellement consommée), alors la facture hors intérêts perçus sera de 0,5 % x 70 % x 300 = 1,05 Md€. C’est donc un coût faible pour l’État et le contribuable au regard des emplois, des enjeux sociaux, des capacités de production et des investissements préservés.

4- Les stabilisateurs automatiques : en France, ces mécanismes qui permettent d’organiser une résilience lorsque le cycle économique se retourne sont très significatifs (nettement moindres aux États-Unis, où il faut alors voter des plans politiques ad hoc d’envergure pour les compléter). Les stabilisateurs automatiques (impôt proportionnel au revenu, prestations sociales en cas de perte de travail…) limitent la perte de revenu donc la moindre consommation en aval. La priorité est donnée à l’amoindrissement des effets du cycle économique. Le pendant de tels stabilisateurs est une hausse du déficit budgétaire liée au cycle économique. Pour qu’ils jouent à plein, il ne doit pas y avoir de réaction budgétaire défensive visant un équilibre budgétaire à tout prix à court terme par la hausse des recettes (via les impôts par exemple) ou la baisse des dépenses publiques (réduction des prestations, des investissements), car l’action déprimerait encore plus le cycle économique. C’est même lorsque les agents privés sont empêchés que les politiques d’investissement public (infrastructures…) notamment doivent prendre le relais (il mobilise de l’emploi et crée des richesses à court terme et grâce à son effet « multiplicateur », il prépare la croissance de demain). Le déficit budgétaire et la dette publique vont augmenter de plusieurs points de PIB avec la crise : c’est, de très loin, le plus coûteux des 4 types de soutien analysés ici.

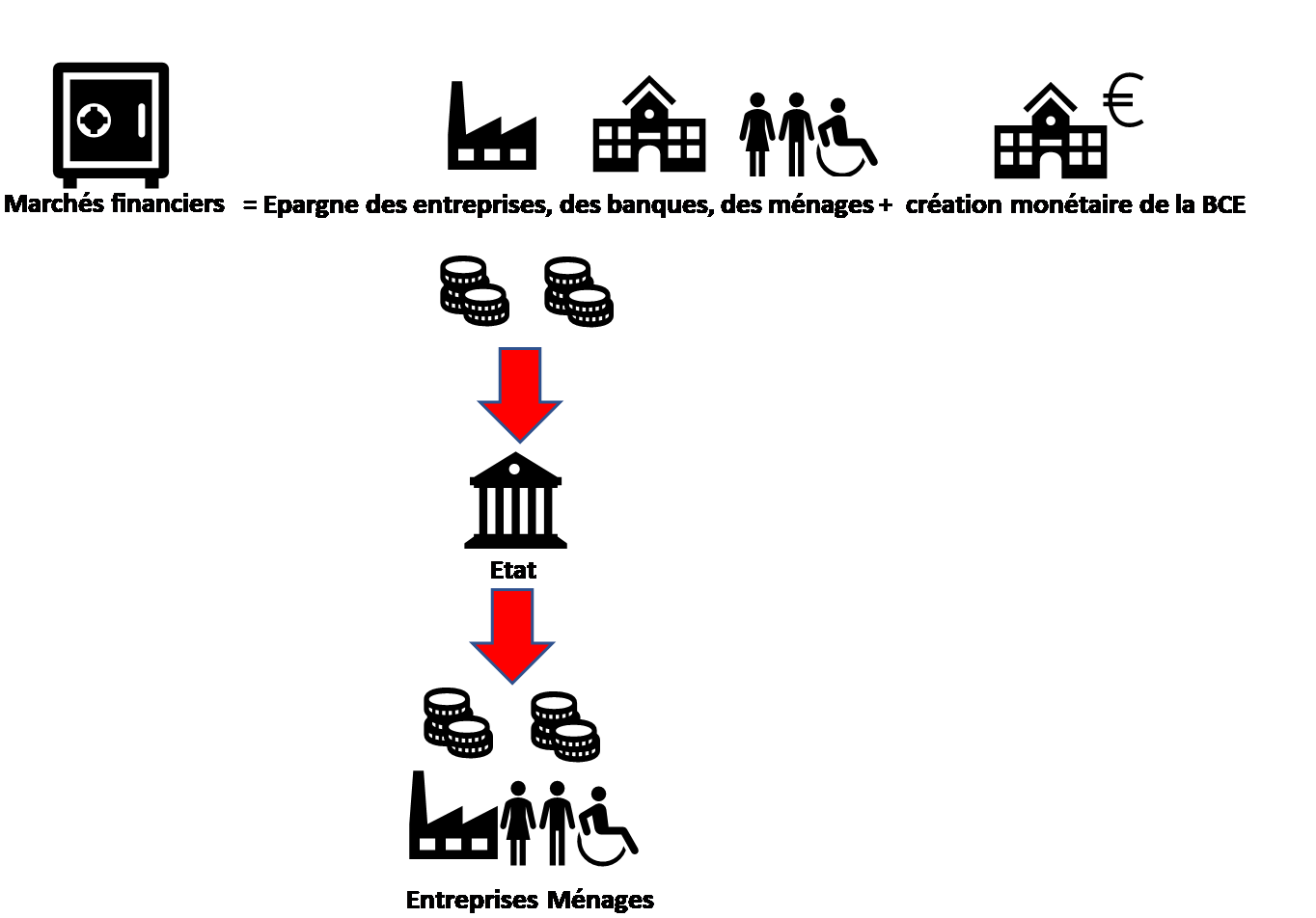

Comment se financent le déficit et la dette ? sur les marchés financiers : les fonds sont issus de l’épargne mondiale des ménages et des entreprises et de la création monétaire par la BCE.

Nous avons vu qui finance. Mais in fine, qui paye ? À court terme, personne… l’État et les contribuables n’ont que les intérêts à payer (ils sont aujourd’hui proches de 0 % jusqu’à la maturité 10 ans). Et à plus long terme, comment se rembourse la dette ? Réponse probablement dans une prochaine infographie !