Dans l’antichambre de la mécanique de formation des prix : quelle désinflation espérer, rapide ou lente ?

Pour nourrir les réflexions sur la rapidité de la désinflation qui devrait se faire jour courant 2023, qui sera clé notamment pour l’orientation du pouvoir d’achat et l’ampleur de la hausse des taux de la BCE, nous nous intéressons au mécanisme de formation des prix des biens et services par et au sein des entreprises : où ont été les mécanismes stabilisateurs ou amplificateurs au sein de l’appareil productif, quelles sont les perspectives ?

Il apparaît que le choc inflationniste récent (prix des intrants, énergie, salaires, taux d’intérêt…) a été amorti par la baisse de la profitabilité des entreprises (absorption du choc de coûts par érosion du taux de marge) et l’évolution favorable des impôts nets des subventions mais, de l’autre, accentué par le recul de la productivité (créations d’emploi volumineuses au regard de la nouvelle valeur ajoutée). Le niveau de taux de marge atteint fin 2022, bas au regard des standards historiques, conforte l’hypothèse selon laquelle, côté entreprises, la capacité d’absorption de niveaux de coûts plus élevés (même dans une configuration d’inflation basse des intrants) devient faible, de sorte que le reflux de l’inflation des biens et services à la consommation, en aval, devrait être plutôt lent.

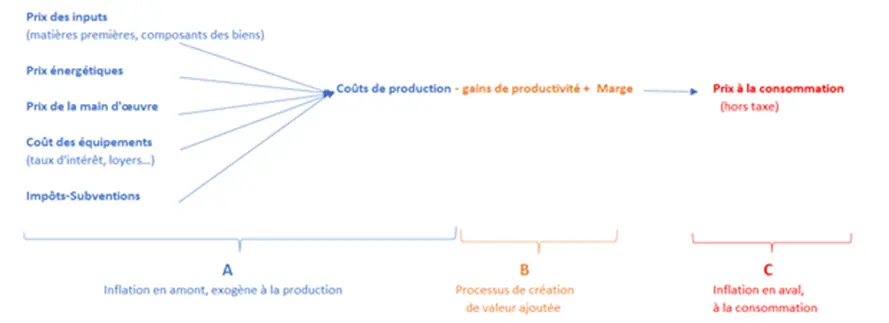

La mécanique de formation des prix à la consommation

D’une manière simplifiée, la formation des prix (donc leur variation, l’inflation, « C » dans le tableau suivant) découle de 2 étapes :

- Une inflation exogène à la production, subie par les producteurs (A) : c’est celle qui émane des conditions de prix des produits achetés (prix des matières premières, des composants venant d’autres entreprises), des coûts liés à la production lorsque ces entrants sont transformés/assemblés dans le processus de production (prix de l’énergie, prix de la main d’œuvre), auxquels s’ajoutent les coûts liés aux équipements utilisés (machines, immobilier, charge d’intérêts, dividendes préemptés pour les financements…) et les variations des impôts & subventions ;

- Une inflation endogène à la production : elle est liée 1) à la façon dont l’entreprise fait évoluer ses process et formations internes : si elle subit les coûts de production, elle peut toutefois réussir à amortir les hausses de ces coûts avant transmission au consommateur, si elle parvient à engendrer des gains de productivité, d’optimisation ; 2) au taux de marge que l’entreprise applique à ses produits et services créés : selon ses degrés de libertés et choix tarifaires, l’entreprise peut modifier son taux de marge, ce qui conduit soit à amplifier l’inflation, soit, au contraire, à la diminuer (une partie de la marge sacrifiée pour préserver les volumes vendus) ; la politique de taux de marge de l’entreprise est, notamment, fonction de son pouvoir de marché (degré concurrentiel de son secteur), de l’élasticité de la demande de biens/services qui lui est adressée en fonction des prix (dans quelle ampleur baissent les quantités vendues lorsque le prix augmente).

©Caisse des Dépôts

L’inflation en amont (A) : bilan 2022, perspectives 2023

Concernant les prix mondiaux, on peut distinguer 2 groupes :

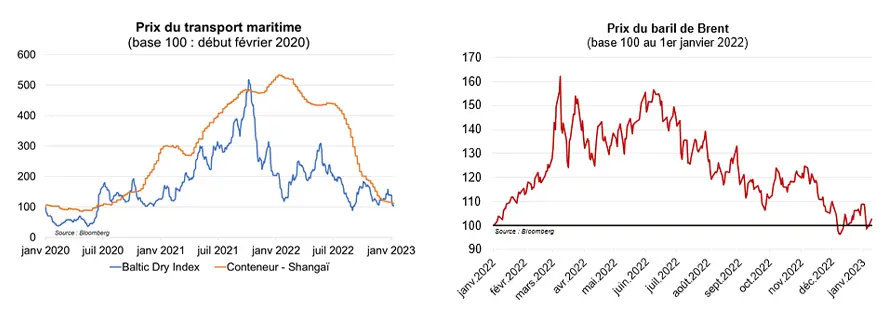

- Pour certains pans, après la flambée post-reprise Covid comme le prix du transport maritime ou celui du pétrole après l’éclatement de la guerre en Ukraine, les prix se normalisent.

©Caisse des Dépôts

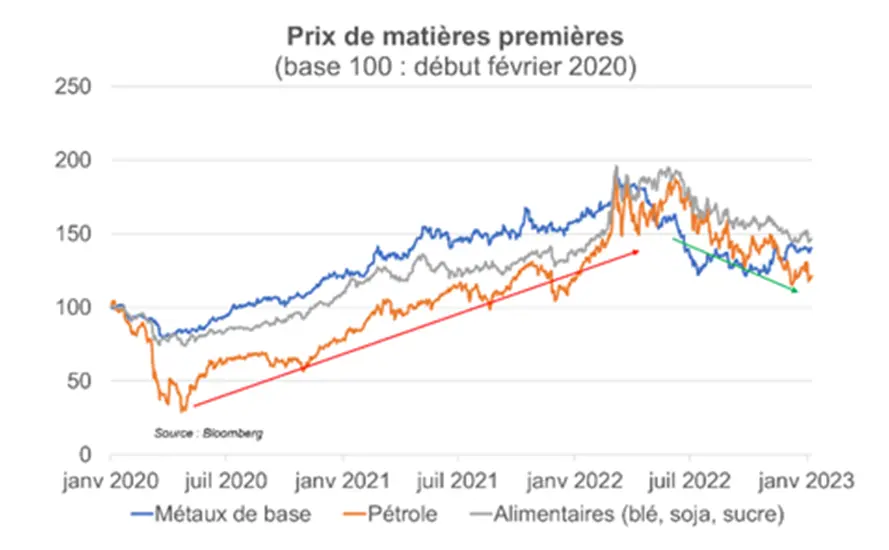

- Pour d’autres, notamment un certain nombre de prix des matières premières, on note un reflux depuis l’été 2022 : la demande de ces denrées a été élevée au moment de la forte hausse de la production post-Covid (hausse de la demande de biens, accentuation de la demande liée à la volonté des entreprises de reconstituer leurs stocks), elle se tasse, en entraînant une baisse des prix. Il n’est pas certain, toutefois, que les prix se normalisent totalement (traduire, pour le producteur : il faudra in fine, au moins en lissant dans le temps, les inclure dans le prix de vente à moins de menacer durablement le taux de marge) car i) la demande de certaines de ces denrées de base restera forte, vu leur usage intensif dans la production de biens (notamment ceux au cœur de la transition écologique & énergétique), et ii) il y a un risque de baisse durable des rendements agricoles liés au réchauffement climatique.

©Caisse des Dépôts

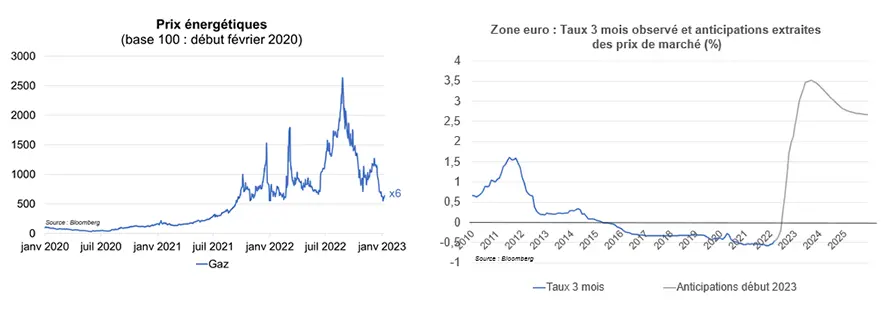

Dans ce groupe, sont incluses les denrées pour lesquelles, même en cas de détente, un retour des prix aux équilibres antérieurs est exclu à court et moyen terme : c’est typiquement le prix du gaz et de l’électricité en Europe où la nouvelle configuration géopolitique va de pair avec de nouveaux équilibres de prix. Même après le reflux du 2d semestre 2022, le prix de marché du gaz reste 6 fois plus élevé qu’avant crise et aucun analyste ne table sur une normalisation. Concernant les charges financières et le prix de la monnaie, i.e. le taux d’intérêt, la période de taux zéro ou négatifs est révolue et il faut inclure, dans les charges financières futures, des taux d’intérêt 2 à 3 points plus élevés dans la décennie actuelle par rapport à celle passée.

©Caisse des Dépôts

Concernant le marché du travail enfin, les effets retards de la boucle prix-salaires (même si elle est restée mesurée) et la raréfaction de la main d’œuvre (les difficultés de recrutement sont persistantes et très élevées : elles concernent 53 % des entreprises en décembre, selon le récent point de conjoncture de la Banque de France) présagent d’une inflation salariale qui devrait rester élevée par rapport aux standards passés (et, même en cas de retournement du marché du travail, il y a, de plus, une rigidité nominale à la baisse des salaires : même si l’inflation devenait négative, le niveau des salaires ne baisserait pas et pourrait donc devoir être transmis in fine aux prix à la consommation).

Notons, à l’opposé, que la baisse des impôts de production en 2021, les mesures d’aide à l’emploi (ex : soutien à l’apprentissage) et les celles déployées dans le cadre du plan de résilience économique & social, ont été un facteur désinflationniste. La suppression de la CVAE, en 2023 et 2024, ajoutera à cette dynamique.

L’inflation lors du processus de création de valeur ajoutée (B) : bilan 2022 et perspectives 2023

Dans le processus de production, les évolutions récentes montrent que les gains de productivité ne sont plus désinflationnistes donc poussent les entreprises, pour amoindrir l’effet de la hausse des prix des intrants sur les prix de vente en aval, à réduire leurs marges :

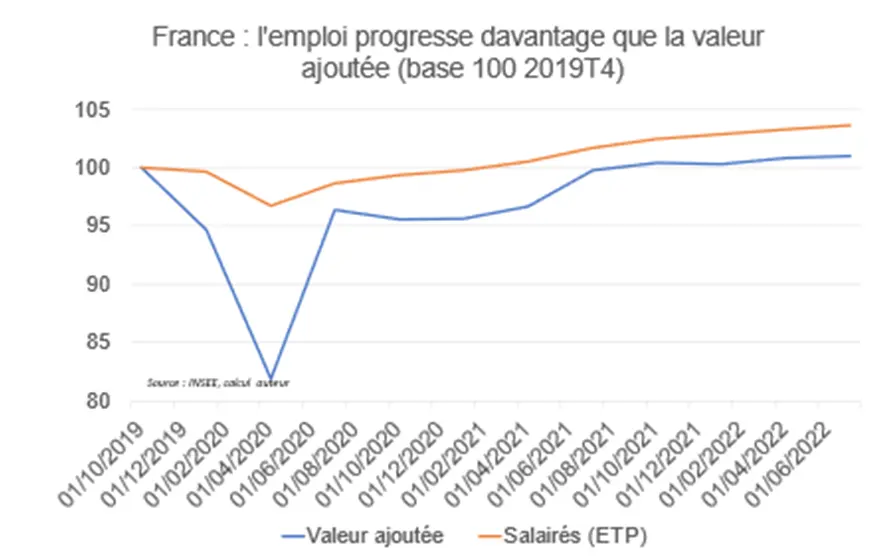

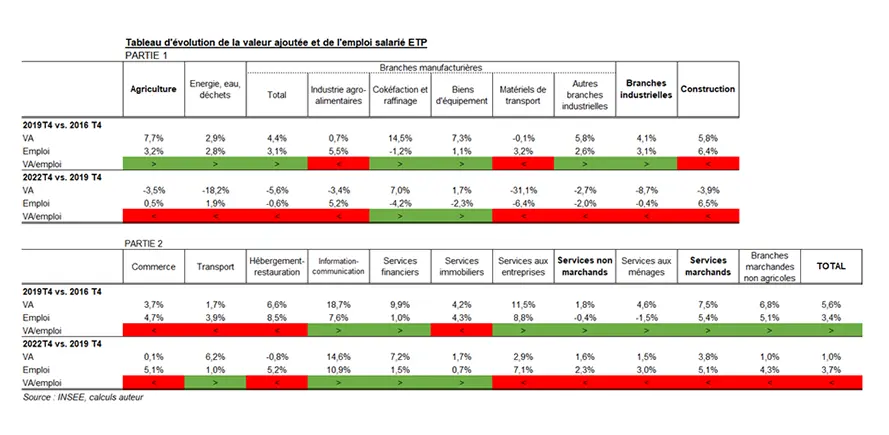

- La capacité à générer des gains de productivité au sein de l’entreprise permet traditionnellement, malgré des prix d’entrants plus élevés, de produire à coûts inchangés ou, à tout le moins, d’amortir ces hausses de coûts, parce que l’entreprise aura amélioré ses outils et procédés de production, aura formé sa main d’œuvre, lui aura trouvé une organisation qui lui permette d’être plus performante. Les derniers signaux ne sont pas favorables à une désinflation engendrée par les gains de productivité, bien au contraire. On note, depuis quelques trimestres, que la création de valeur ajoutée nécessite de plus en plus d’emplois : entre le 4e trimestre 2019 et le 3e trimestre 2022, la valeur ajoutée a crû de 1 % et le nombre de salariés en équivalent temps plein de 3,7 %. Pour une variation de l’emploi d’un niveau comparable (+3,4 %), au cours des 3 années antérieures, la valeur ajoutée avait augmenté de 5,4 %.

©Caisse des Dépôts

Cette dégradation de la productivité du facteur travail est commune à de nombreux secteurs.

©Caisse des Dépôts

La phase, en cours, de ralentissement de la croissance ne va pas arranger cela, car i) traditionnellement, lors d’un ralentissement du cycle des affaires, les entreprises cherchent à éviter d’ajuster trop rapidement l’emploi, d’où des gains de productivité négatifs et ii) vu les difficultés de recrutement exacerbées, l’ajustement de l’emploi par les entreprises pourrait être plus mesuré que dans les phases précédentes, l’entreprise ne voulant pas être en situation de manque de main d’œuvre et perte de commandes quand la reprise se manifestera.

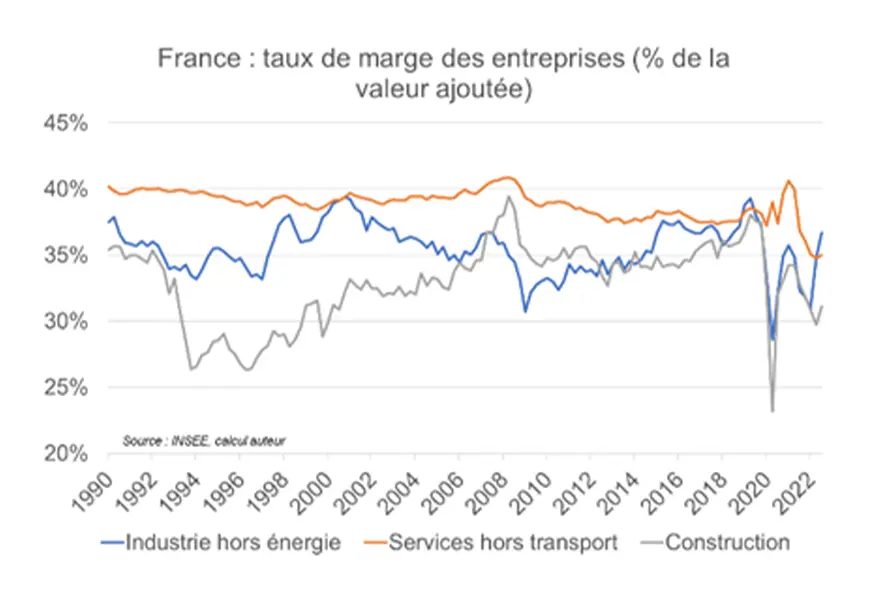

- Les entreprises peuvent, ensuite, ajuster leurs marges avant d’aboutir à la fixation de leur prix de vente, par exemple en les amoindrissant pour éviter que les prix de vente n’augmentent trop et finissent par pénaliser les quantités vendues, donc le chiffre d’affaires et in fine les bénéfices. Selon l’enquête mensuelle de la Banque de France, en décembre 2022, 52 % des entreprises déclaraient que les prix énergétiques auraient un impact négatif significatif sur leurs marges dans les 3 prochains mois (70 % dans l’industrie, 43 % dans les services et 64 % dans le bâtiment).

Le taux de marge des entreprises (en excluant deux secteurs aux dynamiques spécifiques, i.e. le transport et l’énergie - dont une analyse figure dans la note de conjoncture de l’Insee), qui rapporte l’excédent brut d’exploitation à la valeur ajoutée, a globalement baissé. La faible profitabilité pourrait alors pousser, à l’avenir, les entreprises à répercuter davantage les hausses de coûts dans leurs prix de vente.

©Caisse des Dépôts

Conclusion : une configuration propice à une désinflation lente

Au total, il apparaît que le choc inflationniste récent a été amorti par la baisse de la profitabilité des entreprises (absorption du choc de coûts) et l’évolution des impôts nets des subventions, mais accentué par le recul de la productivité (créations d’emploi volumineuses au regard de la nouvelle valeur ajoutée). Le niveau de taux de marge atteint, bas, conforte l’hypothèse selon laquelle, côté entreprises, la capacité d’absorption de niveaux de coûts plus élevés (même avec inflation basse des intrants) devient faible, de sorte que le reflux de l’inflation des biens et services à la consommation, en aval, devrait être plutôt lent.