Taux d’intérêt de long terme : bilan 2023 et perspectives 2024

Dans ce billet, nous portons un regard sur les taux longs, en tirant les enseignements de l’année écoulée et en dessinant perspectives et points à surveiller à moyen terme, au meilleur de l’information disponible à date. Il ressort de l’analyse que les facteurs d’influence des taux longs ont évolué au cours de l’année 2023, leur nature n’a pas relevé que du cycle économique/inflationniste, ce qui est riche de sens pour 2024 : il faut, en effet, y voir un contrariant pour la baisse attendue des taux d’intérêt.

2023 : des facteurs d’influence très évolutifs et moins cycliques au fil de l’année

Le taux OAT 10 ans termine l’an passé à 2,56 %, venant de 2,98 % début janvier 2023, et après avoir culminé à 3,6 % début octobre : l’année a été particulièrement volatile. Nous revenons sur les déterminants de la dynamique de l’OAT 10 ans, en les décomposant par simplification en 4 facteurs :

1/ La politique monétaire :

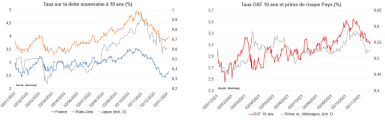

si la BCE ne fixe que les taux de très court terme, les taux de maturité plus lointaine intègrent les anticipations du devenir de la politique monétaire dans leurs prix. Pour un investisseur, il doit en effet y avoir une indifférence (c’est le principe d’« arbitrage » qui explique le lien entre les prix des actifs) entre acheter une obligation 10 ans et garder son actif investi sur le monétaire pendant 10 ans : le taux 10 ans est donc influencé par les futurs niveaux et la dynamique des taux monétaires (d’où la forte corrélation dans le graphique de gauche ci-après).

2/ La prime d’inflation :

les taux d’intérêt intègrent une prime d’inflation, l’investisseur cherchant à faire évoluer le rendement qu’il exige en fonction de ses anticipations d’évolution des prix, étant entendu que s’il anticipe que l’inflation moyenne lors des 10 prochaines années est réévaluée à la hausse, il exigera que le rendement de l’obligation en fasse autant pour préserver son pouvoir d’achat futur (d’où une certaine corrélation, cf. graphique de droite).

©Source : Bloomberg

Taux OAT 10 ans et taux monétaire euro (%) et Taux OAT 10 ans et inflation anticipée (%).

3/ La prime de risque pays :

lorsqu’un pays émet beaucoup de dette, il va lui falloir attirer les investisseurs par des taux d’intérêt plus élevés et, de même, en rapport à un pays de référence (à moindre risque, parce qu’il a des fondamentaux budgétaires meilleurs, ici l’Allemagne, ce qui est reflété par un rating meilleur par rapport à la France : pour les agences de notation S&P/Fitch : AAA/AAA vs. AA/AA-). Les investisseurs exigent alors que le risque supérieur qu’ils prennent en termes de probabilité de défaut, aussi minime soit-il, soit rémunéré par un taux d’intérêt plus élevé. Cette prime est réévaluée quotidiennement par les investisseurs au gré de l’évolution des perspectives budgétaires relatives.

4/ Les autres facteurs exogènes :

le taux long peut évoluer à fondamentaux précédents inchangés, ce qui sera attribuable

- aux taux longs étrangers : une hausse des taux américains ou japonais engendre une hausse du taux français car il y a compétition entre les dettes sur le marché des capitaux international pour attirer les investisseurs ou

- à la prime de terme, qui est le supplément de rendement exigé par les investisseurs pour prêter à long terme plutôt qu’à court terme (préférence pour le présent ou pour la liquidité). Elle résulte de l’équilibre sur le marché des capitaux de long terme : si émerge un déficit d’offre de monnaie (moindre épargne des agents ou contraction du bilan des banques centrales) par rapport à la demande de monnaie (demande de financement pour des besoins d’investissement), alors le prix de la monnaie de long terme s’ajuste spontanément à la hausse (appréciation des taux).

©Source : Bloomberg

Taux sur la dette souveraine à 10 ans (%) et Taux OAT 10 ans et prime de risque Pays (%).

Avec cette décomposition, confortée par des travaux économétriques (cf. encadré ci-après), on constate une année en 3 temps, avec une forte influence des deux premiers facteurs sur le taux OAT 10 ans jusqu’à l’été 2023, une plus aigüe des deux derniers ensuite, avant une toute fin d’année où tous les facteurs ont joué.

- Début juillet 2023, le taux OAT 10 ans était proche de son niveau de début d’année (3%), mais ses composantes décrivaient une autre structure de ce taux : depuis le début de l’année, les taux courts et la prime d’inflation se tendaient de 60 et 20 points de base (pb ; rappel : 1 pb = 0,01 %), la prime de risque pays avait une contribution nulle et la prime de terme avait une contribution de -60 pb.

- Au cours de l’été, les forces haussières de ces facteurs liés au cycle des affaires (taux court et inflation) se dissipaient en partie : le taux OAT 10 ans aurait baissé plutôt que d’augmenter si des facteurs non cycliques n’avaient pas émergé. A partir de cette période, en effet, la prime de risque pays et la prime de terme ont augmenté. Concernant l’écart de taux France-Allemagne (spread OAT-Bund), il a augmenté à l’automne lors de la présentation des budgets souverains 2024 : l’écart de taux, proche des 50 pb début 2023, a culminé à 58 pb, avant de refluer fin 2023 à 48 pb. En revanche, la prime de terme a grimpé, nous y voyons là l’influence des taux internationaux :

- - le taux 10 ans américain s’est tendu sous l’influence i) de la réévaluation de la politique monétaire de la Fed (des taux directeurs élevés plus longtemps que le marché ne l’anticipait initialement) et ii) du risque budgétaire aux Etats-Unis, avec la réémergence du risque de shutdown et le constat d’un déficit budgétaire plus ample que prévu : l’agence Fitch a abaissé de AAA à AA+ la note de crédit, l’agence Moody’s a modifié de « stable » à « négative » sa perspective sur le AAA, qui a induit une hausse de 20 pb du Credit default swap (assurance contre le risque de défaut).

- - le taux 10 ans japonais s’est tendu, la Banque du Japon ayant modifié sa façon de contrôler les taux longs, la limite haute du taux 10 ans souverain à 1 % étant abandonnée, ce qui a libéré les forces haussières. Cette hausse s’est propagée de par le monde : si les rendements nippons augmentent, les résidents japonais ont moins de raison d’aller chercher du rendement sur les places occidentales (d’où une vente de ces obligations, engendrant une baisse de prix et donc une hausse des taux occidentaux). L’épargne japonaise est ample, internationale : sa réallocation est susceptible d’influencer les taux américains et européens.

- A la fin de l’année, à partir de novembre, le taux OAT 10 ans a reflué de 3,5 % à 2,6 % (avec un point bas à 2,4 %). Tous les facteurs sous-jacents ont joué à la baisse (baisse des anticipations de politique monétaire, baisse des taux longs, reflux de la prime d’inflation, retour de la prime de risque France-Allemagne) mais le grand déclencheur du repricing de marché vient des Etats-Unis. Les anticipations de politique monétaire ont été revues de manière très agressive et ont été le facteur d’influence dominant.

->> Conclusion 1 :

Le taux 10 ans finit l’année 2023 un peu plus bas qu’il ne l’a débutée (2,56 % vs 2,98 %). La politique monétaire a été un facteur haussier-taux jusqu’à l’été puis est devenu un facteur baissier à l’automne, au moment où se sont manifestés d’autres facteurs haussiers, l’un étant domestique et ne durant que quelques semaines, la réévaluation de la prime de risque pays, l’autre étant non cyclique et exogène, lié à la hausse des rendements obligataires mondiaux, qui est à surveiller.

Encadré : modélisation du taux OAT 10 ans

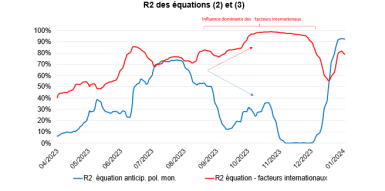

Dans l’équation (1), nous extrayons des taux longs internationaux (taux souverains 10 ans américains et japonais), la composante commune avec les taux courts européens (anticipations de politique monétaire appréhendées via le taux forward 3 mois du contrat Euribor départ décembre 2024). Le non-expliqué (μ) se révèle être, en conséquence, la partie « facteurs internationaux hors composantes cycliques communes entre économies » (cela purge de la colinéarité entre les 2 variables).

Ensuite, nous régressons le taux OAT 10 ans, en figeant l’élasticité de la prime d’inflation à 10 ans (inflation point mort déduite de l’OATi) et le spread OAT-Bund à 10 ans (c’est donc comme si le taux du Bund réel allemand à 10 ans était régressé, et que nous ajoutions en aval la prime OAT-Bund et la prime d’inflation, pour aboutir au taux OAT 10 ans nominal), en fonction des facteurs internationaux isolés précédemment μ (équation 2) puis en fonction des anticipations de politique monétaire de la BCE (équation 3). Les taux d’intérêt sont modélisés sur la base des valeurs quotidiennes, par périodes de 3 mois glissants en 2023 :

(1) Taux internationaux 10 ans t = c1 + α Anticipations de politique monétaire de la BCE t + μ t

(2) Taux OAT 10 ans t = c2 + Prime infl. 10 ans t + Prime de risque pays t + β μ t + ε t

(3) Taux OAT 10 ans t = c3 + Prime infl. 10 ans t + Prime de risque pays t + δ Taux Euribor 3 mois Déc.24 t + ρ t

Les coefficients explicatifs R² des équations (cf. graphique) sont reportés, par exemple pour l’estimation du 01/01/2023 au 01/04/2023, au 1/4/2023. On constate clairement la montée en puissance des facteurs internationaux lorsque le taux OAT 10 ans a grimpé au-dessus de 3,5 % à l’automne 2023.

©Caisse des Dépôts

Graphe des R² des équations (2) et (3)

Taux longs : la hausse à 3,5 % courant 2023 fut-elle une surréaction ?

La hausse des taux longs de plus de 250 pb en 2 ans est spectaculaire, d’ampleur inattendue. Pour autant, comment qualifier le niveau des taux longs actuels ?

A prendre du recul, l’an passé, les taux réels (taux observé-inflation anticipée) ont évolué en moyenne autour de 1 % en France et 2,5 % aux Etats-Unis, venant de niveaux négatifs. La hausse récente est donc une normalisation du niveau des taux, une réconciliation avec la « règle d’or » qui veut que le taux d’intérêt réel soit égal à la croissance potentielle de l’économie (définition : tendance de la croissance observée, croissance structurelle permise par le seul jeu des facteurs d’offre) : c’est ce qu’on observe actuellement en France comme aux Etats-Unis. Cette règle, qui suggère que l’économie doit à long terme rémunérer le capital à hauteur des richesses nouvellement créées (et qui est une condition de soutenabilité de la dette) n’est pas une règle statistique avec une force de rappel forte, mais elle indique que les taux d’intérêt sont à un niveau normalisé. Cette règle explique que les taux d’intérêt américains sont plus élevés, à l’équilibre, que les taux européens.

En termes de perspectives concernant la croissance potentielle (dont démographie, gains de productivité…), il apparaît des bonnes nouvelles (hausse du taux de participation et de l’investissement productif des entreprises en France, gains de productivité aux Etats-Unis, impact de l’IA…) qui sont haussières taux mais également des tendances négatives lourdes (cf. thèse de la stagnation séculaire dont le « vent contraire » de la démographie, l’essoufflement des gains de productivité…) qui sont des facteurs baissiers-taux. De l’observation du contexte actuel, il apparaît que des préoccupations baissières-taux concernant cette croissance potentielle continuent de dominer, et ce un peu plus en zone euro qu’aux Etats-Unis, ce qui est à intégrer lorsqu’on cherche à dresser des perspectives.

->> Conclusion 2 :

La hausse récente apparaît être davantage la correction d’une anomalie, un retour à la normale, qu’une seule surréaction haussière cyclique liée à la crise inflationniste. Les taux longs sont revenus proches des taux d’équilibre.

2024 : quelles perspectives ? Quels enjeux ?

A pics d’inflation, de taux directeurs, de déficits budgétaires atteints en 2023, il est tentant de conclure que, avec de la volatilité inhérente aux incertitudes cycliques, les forces baissières vont emporter la tendance en 2024 : c’est pour cela que les taux d’intérêt ont chuté de 3,6 % début octobre à 2,4 % courant décembre. Toutefois, l’environnement ne se caractérise pas uniquement par ces forces cycliques : des facteurs davantage structurels viennent pondérer le débat. Nous en isolerons 3 :

- Concernant la politique monétaire, la BCE a actuellement fixé le taux refinancement des banques à la BCE à 4,5 % et le taux dépôt à 4 % : ce sont certes des taux directeurs en territoire restrictif, amenés, une fois la normalisation de l’inflation confirmée, à revenir vers un taux neutre « proche de 2 % » selon la BCE. L’intégration de cette normalisation future des taux courts, au fil du temps, jouera à la baisse sur le taux 10 ans. Néanmoins, l’incertitude est élevée, de nombreuses questions restent en suspens : face aux chocs d’offre à l’œuvre, le retour à 2 % d’inflation n’est pas acquis (cf. billet Anatomie de la désinflation) : Fed et BCE réussiront-elles ? Devront-elles repousser la normalisation (à ce stade, le marché table sur une première baisse des taux directeurs dès avril pour la Fed et la BCE, et 5 baisses de 25 pb anticipées) ? Devront-elles atterrir à un niveau de taux neutre réhaussé, supérieur à 2 % ? Comme un symbole de ces aléas, on voit dans l’enquête SPF de la BCE que le scénario des économistes de la place interrogés est le risque d’une inflation plus forte que prévu : la probabilité d’un atterrissage à un niveau supérieur à 2,5 % est de 31,6 % (contre seulement 17 % en moyenne durant la décennie 2010). La peur d’une inflation trop basse laisse place à celle d’une inflation trop élevée. On le voit, le débat est ouvert sur l’inflation à terme (donc la prime d’inflation) et des taux courts d’équilibre : les questions qui se posent concernent davantage des aléas haussiers pour les taux longs.

©Source : Enquête SPF de la BCE, COeC

Zone euro : probabilité attribuée à une inflation à 5 ans lointaine de 2 %.

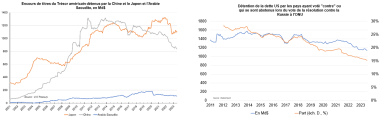

- La fragmentation du monde, qui est un lent processus de la décennie passée qui s’accélère avec les conflits récents, est un enjeu pour les taux longs. Parce que ce phénomène freine le commerce mondial de biens et redessine les plaques de coopération économique, il est susceptible de rebattre les cartes des excédents et déficits commerciaux. S’il y a moins de dollars et d’euros à recycler des échanges facturés dans ces devises, il y aura moins d’achats de titres de dette souveraine par les banques centrales de ces pays (Chine, OPEP…). Avec moins d’acheteurs, le prix des obligations occidentales baisse et les taux d’intérêt montent. On constate ainsi que la détention de T-Notes par les non-résidents évolue : les pays de l’OPEP et la Chine ont moins de dollars à recycler. La fragmentation a des conséquences baissières taux via le frein qu’elle constitue sur la croissance potentielle, mais des enjeux haussiers via les conséquences inflationnistes et la moindre intégration financière qu’elle risque d’engendrer.

©Source : U.S Treasury - Source : Deutsche Bank

Encours de titres du Trésor américain détenus par la Chine et le Japon et l'Arabie Saoudite, en Md$ et Détention de la dette US par les pays ayant voté "contre" ou qui se sont abstenus lors du vote de la résolution contre la Russie à l'ONU.

- Les enjeux climatiques (réchauffement, transition écologique et énergétique - TEE, adaptation) sont des facteurs baissiers taux vu les effets négatifs sur la croissance potentielle (actifs échoués, baisse des rendements…), rappelant la règle d’or évoquée plus haut, mais haussiers-taux via la prime d’inflation contenue dans les taux longs, vu les couts économiques de ces enjeux, et sur la prime de terme, vu les massifs investissements nécessaires. Les effets haussiers-taux pourraient l’emporter sur les effets baissiers. En effet, la TEE pourrait participer à tendre les taux longs à travers i) la prime d’inflation, puisque le rythme de transformation des modes de consommation et de production n’est pas, comme dans les transitions énergétiques précédentes, dicté par la technologie (choc d’offre positif donc désinflationniste), mais par la réglementation (choc d’offre négatif inflationniste, cf. discussion dans le rapport Les incidences économiques de l’action pour le climat, J. Pisani-Ferry-S. Mahfouz) et ii) par un nouvel équilibre offre/demande sur le marché des fonds prêtables, parce que les investissements nécessaires à la transformation écologique et l’intensité capitalistique de l’énergie verte sont tels qu’ils vont rebattre les cartes du déséquilibre épargne-investissement de la décennie passée… cette fois avec un risque prégnant de voir l’offre de monnaie manquer, donc d’aboutir à un taux d’intérêt d’équilibre plus élevé.

Au total, on voit que les forces cycliques sont plutôt baissières-taux mais que les forces structurelles sont contrariantes.

Aux questions de l’équilibre de taux qui émanerait de ces forces spontanées, il convient d’ajouter celle, essentielle, du comportement des banques centrales. Après avoir fait baisser les taux d’intérêt longs pour éviter la déflation dans la décennie 2010, grâce à des taux courts bas et à de la création monétaire destinée à l’achat d’obligations de long terme (hausse de leurs prix, baisse des taux longs), puis, à partir de 2022, être sorties de cette configuration (hausse des taux directeurs, contraction du bilan, avec ventes des obligations donc hausse des taux longs), laisseront-elles le marché s’équilibrer spontanément ? La question est ouverte car des taux longs trop élevés peuvent i) menacer la stabilité financière vu les niveaux de dette publique atteints de par le monde (en particulier si r>g, la règle d’or est à surveiller), ii) freiner les investissements nécessaires à la TEE et à l’adaptation. Les banques centrales pourraient donc réintervenir.

->> Conclusion 3 :

D’un point de vue cyclique, des forces baissières-taux apparaissent être déjà dans les niveaux des taux observés début 2024 et les aléas structurels, eux, apparaissent davantage être des facteurs haussiers. Il ne serait donc pas surprenant que la poursuite de la désinflation et la baisse des taux directeurs ne se concrétisent finalement pas par des taux longs plus bas. A moyen terme, pour préciser le nouvel équilibre des taux longs, il conviendra également de découvrir, dans les épisodes de tension sur les taux, la fonction de réaction des banques centrales.

->> Conclusion finale :

Il ressort de l’analyse que les facteurs d’influence des taux longs ont évolué au cours de l’année 2023 et leur nature n’a pas été exclusivement liée à l’évolution du cycle économique, ce qui est riche d’enseignements pour 2024 : il faut, en effet, y voir un contrariant pour la baisse attendue des taux d’intérêt longs. C’est ainsi que les consensus, à date, tablent en scénario central pour fin 2024 sur des taux longs :

- moins élevés que les pics de 2023 mais

- qui ne poursuivent pas leur tendance baissière récente.