Épargne des ménages : après la sur-épargne covid, quelle normalisation ? Quelles perspectives ?

La conjonction de dépenses empêchées lors de la crise Covid19 et de revenus globalement préservés (mesures de soutien, mise en place de l’activité partielle…) a abouti à l’émergence d’un surplus d’épargne massif. Dans ce billet, nous nous interrogeons sur i) la normalisation du comportement d’épargne au sortir de cette crise, ii) le devenir de cette « sur-épargne » et iii) les impacts qu’a eus le récent choc inflationniste et les perspectives que l’on peut dresser.

Taux d’épargne : une normalisation différenciée d’un pays à l’autre

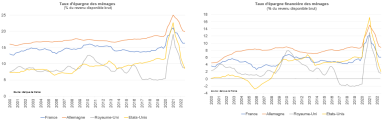

Nous nous intéressons d’abord au flux d’épargne des ménages (à partir des dernières données publiées par la Banque de France), le taux d’épargne étant le pourcentage du revenu disponible qui n’a pas fait l’objet de dépenses de consommation ou d’investissement. Les ménages n’ont pas eu un comportement homogène d’une économie à l’autre :

- S’agissant du taux d’épargne, la levée des mesures prophylactiques s’est logiquement accompagnée d’une normalisation des taux d’épargne, mais avec une ampleur différenciée : aux Etats-Unis, au 3e trimestre 2022, le taux d’épargne de 8,5 % était 3,1 point sous son niveau de fin 2019 alors qu’il était, en France (16,3 %) et en Allemagne (19,9 %) encore environ 1,5 point supérieur (normalisation partielle mais bien engagée) tandis qu’au Royaume-Uni, il s’établissait à 8,7 %, soit 3,8 points au-dessus.

- S’agissant du taux d’épargne financière, qui exclut de l’épargne les remboursements de crédits (il se rapporte donc à la variation de la capacité de financement des ménages) et représente dans ces pays entre le tiers et la moitié de l’épargne totale, on retrouve la même hiérarchie : aux Etats-Unis, le taux d’épargne financière de 2,1 % était 4,1 points sous son niveau de fin 2019 alors qu’il était, en Allemagne, à un niveau identique (8,9 %), en France (6,1 %), encore 0,8 point supérieur (normalisation partielle) et, enfin, au Royaume-Uni, il s’établissait à 1,6 %, soit 3,7 points au-dessus.

©Banque de France

Taux d'épargne des ménages, Taux d'épargne financière des ménages (% du revenu disponible brut).

Globalement, il y a donc eu normalisation des comportements d’épargne mais pas de désépargne massive (se traduisant, elle, par des taux d’épargne financière potentiellement négatifs), les ménages américains se distinguant toutefois par leur forte propension à consommer. La normalisation des taux d’épargne a été d’autant plus marquée d’une zone économique à l’autre que le contexte économique a été allant et la visibilité meilleure, les Etats-Unis étant par exemple préservés des aléas liés aux chocs énergétiques qu’ont connus les européens et aux conséquences néfastes du Brexit qui affectent, en plus, le Royaume-Uni.

Focus épargne financière liquide en France : quelles évolutions récentes, quelles perspectives ?

A la fin du 3e trimestre 2022, les ménages français disposaient de 5 692 Md€ d’épargne financière, pour 63,2 % en produits de taux d’intérêt, 35,3 % en produits de fonds propres (actions cotées, mais aussi et surtout actions non cotées et participations dans les entreprises dont les flux sont en grande majorité plutôt inertes) et 1,4 % en fonds immobiliers. Nous centrons l’analyse sur la partie de cette épargne où les flux sont les plus importants et où ils font l’objet régulièrement d’arbitrages/révisions d’allocations.

2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|

Dépôts à vue | 48,7 | 99,0 | 65,7 | 17,5 |

Épargne réglementée | 20,1 | 42,2 | 20,0 | 40,4 |

Autres (livret, compte à terme) | 19,9 | 24,7 | 32,0 | 28,9 |

Assurance-vie et ép. Retraite actions | 2,8 | 21,0 | 27,8 | 38,9 |

Assurance-vie et ép. Retraite obligations | 33,9 | -16,3 | 1,1 | -10,7 |

Source : Banque de France (avec intégration des chiffres provisoire de 2022T4)

Il ressort que :

- De la crise Covid19, les grands réceptacles de l’argent non dépensé ont été les dépôts à vue (en cumul, sur 2020 et 2021 et comparé à 2019, 67 Md€ de collecte supplémentaire) et l’épargne réglementée (22 Md€)

- Les flux sur dépôts à vue sont, maintenant, négatifs (-16,3 Md€ au 4e trimestre), portant le cumul 2022 à +17,5 Md€, contre 48,7 Md€ en 2019 sur la même période, ce qui, si on prend en compte l’évolution du revenu disponible brut nominal des ménages depuis la fin du T3-2019 (+13,3%), est même un net recul.

- L’épargne réglementée voit des flux toujours plus généreux que 2019 lui parvenir : les hausses récentes de rémunération des livrets A, LDDS et LEP y attirent l’épargne, d’autant que les autres supports (ex : livrets bancaires non réglementés) mettent davantage de temps à ajuster leur rémunération à la hausse des taux monétaires de marché. Les taux réglementés dépendent des taux monétaires de marché et de l’inflation hors tabac, selon des dates de révision qui rendent mécaniques/automatiques l’ajustement des taux d’intérêt servis aux conditions économiques contemporaines. Les taux bancaires répondent, eux, avec davantage de latence : la revalorisation des rendements devrait se concrétiser dans les prochains mois. La hausse des taux d’intérêt à venir (par simple jeu de répercussion des hausses des taux directeurs de la BCE) sur les comptes à terme et livrets bancaires est à même de rééquilibrer les flux (au 2nd semestre, la collecte a été de 19,3 Md€ sur les livrets et comptes à terme, contre 9,6 Md€ au premier semestre), mais vraisemblablement pas au détriment de l’épargne règlementée en 2023 (sauf pour les ménages ayant déjà atteint les plafonds des livrets règlementés), la rémunération restant attractive du fait des modalités de fixation, qui intègrent l’inflation : la désinflation devrait être insuffisante en 2023 pour faire refluer les rémunérations des livrets d’épargne règlementée.

- Les produits d’épargne davantage de long terme ont un bilan contrasté :

- la part de l’épargne en actions a sensiblement augmenté, grâce au succès des dispositifs d’épargne longue (PER) et du fait de poches obligataires (fonds euros) peu rémunératrices ;

- l’assurance vie en euro (obligations) en pâtit, parce que i) la rémunération dépend sensiblement du stock d’obligations (achats passés), de la latence naturelle des fonds obligataires à capter la hausse récente des taux d’intérêt et ii) la comparaison des rendements souffre de la revalorisation actuelle et à venir de l’épargne réglementée et des comptes à terme et autres livrets. Le contexte monétaire, en 2023, affichera des taux courts plus élevés que les taux longs, ce qui ne facilitera pas les flux vers ces supports, quand bien même l’arbitrage intertemporel appellerait pourtant à une allocation davantage favorable (les taux courts ne resteront pas éternellement élevés, ils ont vocation à rebaisser sous les taux longs d’ici quelques trimestres). Au-delà du cycle monétaire, le changement de paradigme sur les taux longs, qui conduit à tourner la page des taux obligataires faibles de la 2e partie de la décennie 2010, est de bon augure pour cette classe d’actifs.

La sur-épargne Covid : quid du stock accumulé ?

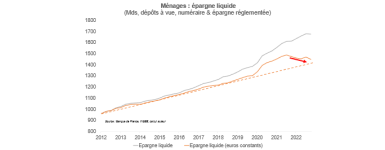

L’analyse en flux montre une normalisation sans excès : en particulier, il n’y a pas eu de désépargne globale pendant le déconfinement, mais seulement un quasi-retour à la normale des comportements d’épargne, avec quelques nuances selon les produits d’épargne. Le stock de l’épargne très liquide (épargne réglementée + numéraire et dépôts à vue) est passée de 1385 Md€ fin 2019 à 1676 Md€ fin 2022 (+291 Md€, avec intégration des chiffres provisoires de la Banque de France).

Si le stock d’épargne des ménages est élevé et que le taux d’épargne le reste, signalant qu’il y a une « réserve » de consommation et d’investissement, nous apportons toutefois deux nuances :

- Pour les ménages, cette manne de liquidités disponibles peut certes représenter un pouvoir d’achat immédiat et donc, en cas de choc de confiance positif, générer une croissance économique forte du fait du regain de la consommation. Mais cette manne, avec le simple jeu de l’inflation, s’érode avec le temps : la hausse de 291 Md€ d’encours (+21 %), en prenant en compte la hausse des prix du panier de biens et services lors de cette période (+8,7 %), ne donne maintenant un pouvoir additionnel de consommation que de 12 %. L’absence de rémunération des dépôts à vue et la sous-indexation d’une partie des livrets règlementés (pas le LEP) sont à même, en 2023 et vu les anticipations d’inflation, d’accentuer cette érosion. On note, ainsi, un franc retour à la tendance d’avant covid (cf. graphique, précisant que la tendance haussière est due à l’augmentation du revenu disponible qui excède l’inflation).

©Banque de France, IGDAE, calculs ACPR

Ménages ; épargne liquide (Mds, dépôts à vue, numéraire & épargne réglementée).

- Pour la nation dans son ensemble, cette liquidité, et plus largement, l’épargne des ménages élevée est-elle un surplus global d’épargne ? Pour cela, il faut mettre en regard l’épargne des agents (Etat, entreprises et ménages) et ses besoins de financement. Pour ce faire, les économistes recourent à la lecture du solde du compte courant : lorsqu’il est positif, un pays dégage des excédents, donc dispose d’un excès de revenus (épargne) et, en déficit, il indique au contraire que l’épargne domestique est insuffisante pour financer l’économie. Il apparaît (cf. graphique) que la France affiche et affichera dans les années à venir, selon le FMI, un compte courant déficitaire.

©Source : FMI

France : solde de la balance courante (% du PIB) et prévisions du FMI.

L’épargne « abondante » des ménages n’aboutit donc pas à un excès d’épargne global qui permet que les besoins de financement domestiques puissent s’affranchir du financement extérieur. Le caractère plus ou moins « abondant » de l’épargne des ménages doit davantage être mis en regard des équilibres (déficit public, solde commercial...) et besoins de financement actuels et futurs des autres agents résidents.

Quelle influence de l’inflation sur l’épargne des ménages ?

Deux chocs ont influencé les comportements d’épargne : le choc Covid19 et l’inflation. Les économistes vont surveiller deux influences de l’inflation sur l’épargne :

- Celle négative : au moment du choc inflationniste, le revenu disponible des ménages (salaires et transferts sociaux) réagissant avec retard et indexation imparfaite, le taux d’épargne peut subir une baisse, les ménages pouvant puiser dans leur épargne pour maintenir constant leur niveau de consommation. Cela semble avoir été typiquement le cas aux Etats-Unis.

- Celles positives : i) pour maintenir constant le pouvoir d’achat de leur épargne, les ménages peuvent être incités à épargner davantage ; ii) si le choc inflationniste s’accompagne d’un effet récessif sur le marché de l’emploi (ce qui n’est pas le cas en 2022 en France) ou d’un fort manque de visibilité (économique, sociale, politique…), l’incertitude peut engendrer une hausse de l’épargne de précaution (cet effet haussier a ainsi contrarié la normalisation du taux d’épargne au Royaume-Uni) ; iii) la hausse nominale des taux de rémunération peut également modifier l’arbitrage épargne/consommation, quand bien même le taux réel est négatif (illusion nominale).

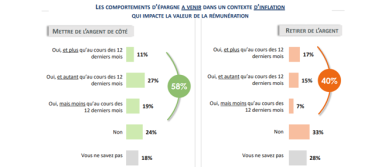

La France et l’Allemagne se trouvent dans une situation moins marquée que les économies anglosaxonnes. La normalisation seulement partielle laisse penser que l’effet « épargner pour maintenir constant le pouvoir d’achat » a joué : c’est ce qu’invite à conclure le baromètre 2022 de l’épargne et de l’investissement AMF-Audirep auprès des ménages. Selon ce dernier, dans un contexte d’inflation qui impacte la valeur de la rémunération, 38 % des sondés mettraient plus ou autant de côté, 32 % retireraient plus ou autant que les derniers mois.

©Source : AMF-Audirep

Les comportements d'épargne à venir dans un contexte d'inflation qui impacte la valeur de la rémunération.

Dans la phase de ralentissement économique actuel, quelles évolutions anticiper ?

Dans l’enquête mensuelle de conjoncture auprès des ménages menée par l’Insee et publiée en janvier, les ménages indiquent que leurs capacités d’épargne actuelle et future sont légèrement supérieures à leur moyenne de long terme, l’opportunité d’épargner en ligne avec la moyenne historique, tandis que celle de faire des achats importants s’inscrit franchement sous la moyenne historique. Les inquiétudes sont modérées quant à la situation sur le marché du travail (composante sous le niveau de préoccupation historique) mais fortes sur la situation financière.

Au total, il apparaît que :

- Des informations conjoncturelles à disposition, le taux d’épargne des ménages ne devrait, en 2023, pas connaître de forts à-coups entre forces baissières (moindre désépargne forcée du fait de la désinflation à venir) et haussières (notamment, attrait de l’épargne au détriment des dépenses du fait de la hausse des taux d’intérêt).

- L’épargne financière (considérée « en masse », en euros courants) est une variable nominale : elle va continuer de progresser en 2023. Comme vu en amont, l’épargne monétaire (comptes à terme, livrets bancaires, OPC…) et celle réglementée devraient bénéficier d’un fort attrait du fait des hausses des taux directeurs de la BCE, au détriment des flux vers les comptes courants (l’effort de réallocation de l’épargne en dehors des comptes courants sera davantage rentable) et vers l’assurance vie obligataire (fonds euro).