Taux d’intérêt : analyse de l’onde de choc de la guerre en Ukraine

Environ un mois après le début de l’extension du conflit du Donbass au reste de l’Ukraine, nous proposons un panorama du marché de taux d’intérêt, détaillant les conséquences d’une onde de choc qui bouleverse les prix et les taux sur les marchés financiers. Taux monétaire, taux obligataires souverains (nominaux, réels), taux obligataires privés des marchés occidentaux sont passés en revue. L’onde de choc est sensible et paraît avoir des conséquences variées qui dépassent l’horizon de court terme.

En propos liminaire, pour comprendre l’environnement « fondamental » sous-jacent aux variations des taux d’intérêt, rappelons 4 principales conséquences déterminantes pour les taux d’intérêt surveillées par les économistes en cas de choc géopolitique, bien entendu différentes selon l’ampleur et la durée du choc, selon les mesures contracycliques monétaires et budgétaires mises en place, et évidemment aux implications contrastées selon que les agents sont au cœur, à la périphérie ou lointains des conflits :

- Une moindre visibilité, une perte de confiance et une hausse de l’aversion au risque, qui se traduisent, sur la sphère réelle, par un report des décisions de consommation et d’investissement des ménages et entreprises (ralentissement ou chute du PIB). Sur les marchés financiers, s’ensuit une hausse des primes de risques (les agents étant plus rares à prendre du risque, le prix du risque augmente), une hausse du prix des produits d’assurance/de couvertures (les options), une « fuite vers la qualité » (vente des actifs risqués type actions et achat des actifs les moins risqués, dont les obligations souveraines) voire vers une « fuite vers la liquidité » (vente de tous les actifs au profit des actifs monétaires, le cash) ; une crise de cette nature peut même dégénérer en risques systémiques et en ruées bancaires (d’où des mesures de contrôle des capitaux par exemple).

- Une moindre croissance : entre attentisme des agents, baisse du pouvoir d’achat lié au regain inflationniste (point 3), moindre commerce mondial (sanctions, contraintes de production ou de transit, affaiblissement de la demande de biens et services…) et tensions monétaires et financières, les perspectives d’activité se dégradent.

- Un regain inflationniste se produit lorsque i) le choc concerne un pays producteur d’énergie (comme actuellement ou comme la guerre du Golfe durant laquelle le prix du pétrole était passé de 16 à 40 dollars courant 1990), ii) les perturbations génèrent des problèmes d’approvisionnement/de rupture des chaines de consommation et production (matières premières énergétiques et alimentaires sont des sources de diffusion mondiale du choc) et iii) possiblement, enfin, des désordres monétaires se font jour (la dépréciation des devises importe de l’inflation dans certaines zones, l’appréciation des autres devises de la désinflation dans les autres zones).

- Les implications structurelles, de long terme : un choc géopolitique peut abaisser la croissance potentielle (rupture d’accès à la production/productivité d’une zone, hausse des coûts des biens substituables), redéfinir l’écart entre épargne et investissement, l’accélération de la souveraineté, par exemple, exigeant des investissements substantiels.

Le choc actuel se singularise par un regain inflationniste particulièrement majeur. Selon l’ampleur et la durée du choc et la proximité au risque (les Etats-Unis sont moins exposés que la zone euro actuellement au choc énergétique), plusieurs scénarios sont envisageables : a) la croissance est juste érodée et l’inflation un peu plus forte que prévu, b) si l’emprise est plus forte, s’accroît le risque d’un régime de croissance nulle concomitant avec une inflation élevée (une forme de « stagflation »), c) pouvant déboucher sur une récession et une déflation en aval dans certains pans de l’économie (contraction durable et auto-entretenue de la demande et de l’offre). Ce sont ces risques qui sont plus ou moins intégrés dans les différents compartiments des taux d’intérêt que nous allons passer en revue, en ligne avec les implications structurelles génératrices d’inflation, consommatrices de capital donc entrainant des taux d’intérêt plus élevés.

Marché monétaire : les banques centrales ne réfrènent pas leur volonté de normalisation

Les banques centrales ne peuvent lutter contre l’inflation émanant des chocs d’offre (matières premières énergétiques et alimentaires) mais ont un rôle crucial à jouer : elles doivent être suffisamment présentes, au moins verbalement, au plus en montant les taux directeurs pour guider les agents qui croient en la capacité des banques centrales à diriger l’inflation. En l’espèce, les banques centrales doivent guider, par la parole, voire agir pour que les agents n’inscrivent l’inflation comme un phénomène trop durable (auquel cas, toute hausse des prix actuels, par le jeu des anticipations de l’indexation des salaires et des autres prix, génèrerait une inflation future élevée et généralisée à tous les produits). Les banques centrales doivent parler et agir avec tact, pour ne pas être trop mordantes sur la sphère financière et l’économie, dans la mesure où certains pans de l’économie (surtout en zone euro) ne sont pas en surchauffe de demande, donc ne méritent pas une politique monétaire trop dure, qui plus est dans une situation dans laquelle le choc inflationniste ralentit déjà per se une partie de la consommation et de l’investissement.

Distinguons les Etats-Unis de la zone euro :

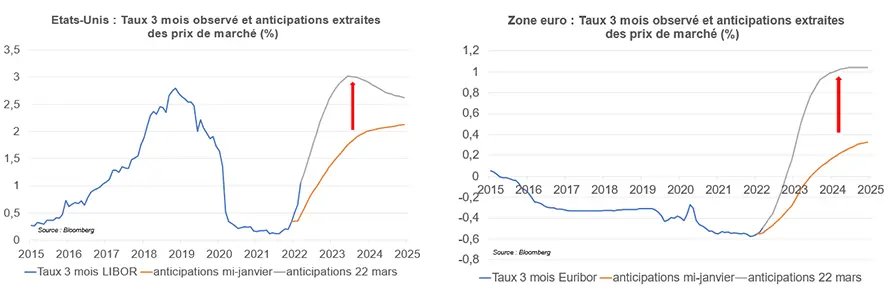

- Aux Etats-Unis, en amont du choc, l’inflation était élevée et généralisée, avec une emprise haussière sur les salaires, de sorte que la Fed avait annoncé une accélération sensible de la normalisation monétaire en 2022 (cf. Inflation, taux d’intérêt : bien faire le distinguo entre la problématique américaine et celle européenne) : jusqu’à 6 hausses des taux directeurs portant le taux fed funds dans la fourchette [1,25 %-1,50 %] étaient anticipées. La croissance, qui s’essoufflait déjà un peu, sera affectée par le choc : les prix du pétrole et des denrées alimentaires augmentent alors que l’inflation est déjà élevée, ponctionnant davantage le pouvoir d’achat. Rappelons toutefois que i) l’intensité énergétique des économies a diminué dans le temps et est très inférieure à celle des années 1970, ii) que les Etats-Unis ne sont plus importateurs nets de pétrole (lire billet DG Trésor) et que, à la différence des ménages européens, les ménages américains iii) ne subissent pas de hausse sensible des prix du gaz et de l’électricité (marchés géographiquement assez segmentés) et, surtout, iv) bénéficient de la réactivation de la boucle prix-salaires qui offre un facteur protecteur au pouvoir d’achat. La Fed a revu, mi-mars, la croissance 2022 à +2,8 % sur un an à la fin de l’année, soit 1,2 point de moins que sa prévision de décembre (la prévision pour fin 2023 restant inchangée à +2,3 %) mais, dans le même temps, ses prévisions d’inflation ont été réhaussées à 4,3 % fin 2022 (+1,7 point) et 2,7 % fin 2023 (+0,4 point), bien au-dessus de la cible de 2 %. Au total, concernant les anticipations de taux monétaires, l’impact « haussier inflation » l’emporte sur celui « baissier croissance ». Malgré la croissance en berne et les tensions financières, la Fed a procédé à une hausse de taux de 25 pb mi-mars, portant le taux fed funds dans la fourchette [0,5 %-0,75 %] et, si les orientations médianes des membres de la Fed indiquaient en décembre un taux directeur à 0,9 % fin 2022 et 1,6 % fin 2023, les nouvelles projections les portent à 1,9 % et 2,8 %. Notons que les informations extraites des prix du marché indiquent que le marché doute non seulement que la Fed aille si haut mais aussi que la croissance résiste à cet environnement, donc que la Fed reste à ce niveau (des baisses de taux sont anticipées en 2024).

- La BCE est confrontée à un choc qui est davantage baissier croissance et haussier inflation. La croissance 2022 et 2023, anticipée en décembre à 4,2 % et 2,9 %, n’est plus anticipée qu’à 3,7 % et 2,8 % dans le scénario central ou 2,5 % et 2,7 % dans le scénario adverse (plusieurs scénarios sont déclinés pour prendre en compte l’incertitude élevée). De son côté, l’inflation initialement anticipée à 3,2 % et 1,8 % en 2022 et 2023 a été réhaussée à 5,1 % et 2,1 % (5,9 % et 2,0 % dans le scénario adverse). Les autorités monétaires ne peuvent pas endiguer l’inflation actuelle mais elles ont décidé de garder le cap d’une normalisation graduelle de la politique monétaire, qui resterait accommodante : la BCE va réduire ses injections de liquidités et ensuite augmenter ses taux directeurs (2 hausses de 25 pb étant envisageables dès cette année, selon les prix de marché et selon le désir de certains membres de la BCE). Au total, la photographie actuelle montre que l’onde de choc actuelle ne remet donc pas en cause mais accélère la dynamique haussière taux initialement anticipée (cf. graphiques).

©Caisse des Dépôts

Marchés obligataires souverains : un choc haussier taux...

Les taux obligataires sont confrontés à des forces opposées :

- Les facteurs haussiers-taux: i) les taux souverains reflètent en partie les taux directeurs pratiqués dans le futur, donc ils sont poussés à la hausse par la réaction de court terme des banques centrales ; ii) en sus, les agents revoient à la hausse les anticipations d’inflation, dans la mesure ou une partie du choc de prix énergétique se transmettra à tous les biens et exigent donc, pour garder un pouvoir d’achat suffisant, des taux d’intérêt plus élevés (prime d’inflation en hausse) ; iii) les dépenses budgétaires de certains pays augmentent, car certains pays veulent lisser le choc actuel par recours à la dette : il y aura davantage d’émissions obligataires sur le marché, donc les taux augmentent un peu pour attirer les capitaux nécessaires et iv) les facteurs structurels évoqués en amont nourrissent les hausses.

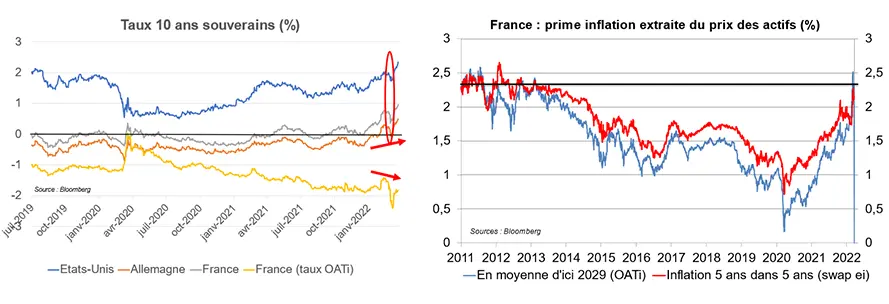

- Les facteurs baissiers-taux longs : i) si les taux longs sont poussés à la hausse par la réaction de court terme des banques centrales, ils intègrent aussi le fait que le contexte sera in fine moins riche en croissance (impacts des futures hausses des taux, emprise du choc inflationniste sur la croissance, croissance potentielle possiblement affaiblie par le nouveau contexte géopolitique) : c’est ainsi que depuis le début de l’année, les taux 2 ans américains se sont davantage tendus que les 10 ans (+145 et +41 pb à 2,18 % et 2,35 %) qui, eux, intègrent davantage que le cycle économique 2022-2023 donc en partie l’affaissement de la croissance mondiale qui s’imposera avec le nouveau contexte géopolitique ; ii) l’incertitude financière créée par le choc géopolitique est de nature à ce que les investisseurs réduisent la voilure sur les actifs risqués : les réallocations d’actifs impliquent par exemple des ventes d’actions au profit d’achat d’obligations, d’où une hausse des prix obligataires et une baisse des rendements (c’est le phénomène de « fuite vers la qualité », qui a été temporaire, cf. ovale rouge sur le graphique ci-après) ; iii) selon l’emprise de cette incertitude sur les ménages et les entreprises et la réduction afférente de la consommation et de l’investissement, peut s’ensuivre une hausse de l’épargne : c’est davantage de capital à proposer au marché financier, donc des rendements exigés potentiellement plus faibles.

Ces forces opposées ne se manifestent pas toutes en même temps et selon la même intensité. A ce stade, les forces haussières l’emportent sur celles baissières : le T-Notes américain et le taux OAT 10 ans français ont augmenté de 41 et 76 pb depuis le début de l’année, à respectivement 2,18 % et 0,96 % le 22 mars. Les anticipations font état, comme pour les taux monétaires, de révisions haussières des perspectives (source : consensus Bloomberg) : le taux T-Notes 10 ans, qui était anticipé en début d’année à 2,0 % et 2,3 % fin 2022 et fin 2023, est maintenant attendu à 2,3 % et 2,6 %, le taux OAT 10 ans se tendant davantage (attendu à 0,9 % et 1,15 %, soit + 60 et 50 pb).

Marchés obligataires souverains : ... sauf pour les obligations indexées sur l’inflation

Le choc inflationniste augmente la demande d’obligations indexées sur l’inflation : les investisseurs veulent se couvrir contre ce risque qui, on l’a vu avec les crises énergétiques, devient de moins en moins prévisible. La demande pousse les prix à la hausse et les rendements à la baisse : ces obligations ont des prix proches de leur plus haut historique, cette classe est « la » classe refuge des marchés de taux dans le contexte actuel.

©Caisse des Dépôts

Marchés obligataires privés : vents contraires

Pour la gamme A et BBB des entreprises non financières, les primes (au-dessus du taux swap) s’établissent à 36 et 91 pb, soit en hausse de +13 pb et +32 pb. Les obligations sont moins recherchées par les investisseurs, les primes augmentent pour attirer les capitaux. Sont en cause :

i) une réaction épidermique de moindre appétit pour le risque des investisseurs vu le contexte géopolitique,

ii) un environnement fondamental moins bon, avec un contexte moins riche en croissance et plus riche en coût qui menace les marges : le risque de moindre rentabilité et donc de hausse de la probabilité de défaut, augmente ; notons que depuis de début de l’année, sur la gamme Investment grade de trois agences (Moody’s, Fitch et S&P), il y a quasi-équilibre entre les abaissements et les rehaussements de notations (alors que 68 % des révisions étaient haussières en 2021),

iii) une moindre demande à venir de la BCE (arrêt programmé des achats d’actifs) et des investisseurs qui ont des rendements d’obligations moins risquées (souveraines) de plus en plus attrayants (dès lors, il est moins nécessaire de prendre du risque pour avoir du rendement).

Pas d’impact des élections, un point d’attention sur le taux du crédit à l’habitat

Dans notre panorama de début d’année (Taux d’intérêt : bilan 2021, perspectives 2022), nous abordions deux autres problématiques :

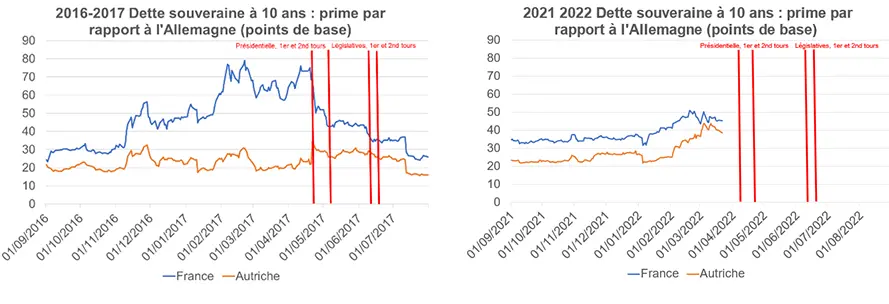

- L’impact des élections sur les taux et notamment sur la prime France-Allemagne : s’il y a 5 ans, il y avait eu un moment de défiance vis à vis de la dette française, ce n’est pas le cas cette année (nous voyons que le léger écartement est commun à plusieurs pays, comme l’Autriche ici représentée, ce qui n’était pas le cas en 2017)

©Caisse des Dépôts

- Le taux du crédit à l’habitat : les taux de crédit à l’habitat ont commencé à remonter dans le baromètre CSA-Crédit Logement : 1,09 % en février vs. 1,07 % en janvier ; il est très corrélé au taux OAT 20 ans qui retrouve, à 1,15 %, son plus haut depuis 3 ans (cf. explication en amont, partie taux souverain), ce qui est un point de vigilance, de même que l’éventuelle volonté des banques d’augmenter la prime de risque « ménages » dans le crédit à l’habitat, en lien avec la détérioration économique. Ce taux moyen pourrait être tiré à la hausse si les taux d’intérêt des dossiers fragiles incorporent ce risque (tous les emprunteurs sont, à ce stade, concernés dans des proportions semblables par la hausse du taux). Il faudra, aussi, être vigilant au phénomène de « composition » des dossiers qui font ce taux « moyen » : les profils plus fragiles, affectés par la hausse des dépenses contraintes inflationnistes (alimentaire, énergie) pourraient être moins représentés donc limiter « artificiellement » la hausse à venir du taux des crédits résidentiels.

En conclusion, l’onde de choc de la guerre en Ukraine, sur les marchés de taux, implique :

- une révision haussière des taux monétaires

- une hausse des anticipations d’inflation qui propulse les prix des obligations indexées sur l’inflation proche de leur plus haut historique (des taux réels en baisse et proche de leur plus bas historique)

- une hausse des taux nominaux, surtout de court terme

- une hausse plus marquée des taux obligataires privés

- Ces phénomènes n’apparaissent pas comme des phénomènes seulement de court terme…